1 局長通達中、平成九年四月一日以後に契約を締結する場合の損失の補償等に関する消費税及び地方消費税の税率等について

(1) 消費税及び地方消費税額を加算し、若しくは適正に考慮する場合の消費税及び地方消費税率は、一〇〇分の五とする。

(2) 局長通達記2(1)1)において、資材価格等が消費税及び地方消費税込みで構成される場合は、当該価格等に一〇五分の一〇〇を乗じて得られた額を消費税及び地方消費税抜きの価格等として取扱うものとする。

2 補償基準等に基づき消費税及び地方消費税を加算し、若しくは消費税及び地方消費税相当額を適正に考慮する必要がある具体的な補償項目等について

(1) 局長通達記1の補償金について

別添―1に掲げるところによるものとする。

(2) 局長通達記2の補償金について

別添―二、三及び四に掲げるところによるものとする。

3 損失の補償等(消費税法基本通達五―二―一〇に該当するものに限る。以下同じ。)の算定上、消費税及び地方消費税相当額を考慮する必要がない場合の取扱いについて(別添―五、六参考)

建物移転料等の損失の補償等の補償金を対価とする資産の譲渡等であっても、事業者の事業用資産(事務所、工場、倉庫等の建物や営業用の機械、車両、備品等)に関する資産の譲渡等であれば、課税仕入れとなり、仕入れに係る税額控除が可能となる事業者がある。(支出した金銭の源泉は問わない。)

このため、これに該当する事業者である土地等の権利者等が支払った消費税額は、当該事業者の納付税額から控除(控除しきれない場合は、その部分について還付されることとなる。)されることとなり、この結果、損失の補償等に含まれている消費税相当額は、当該事業者は負担しなかったことと同じこととなる。また、地方消費税については、消費税額を課税標準とし、その税率は二五%(消費税率一%相当)とされていることから、必然的に当該事業者は、地方消費税も負担しないこととなるもので、このような場合、消費税及び地方消費税相当額を考慮し、補償すると過補償となるものである。

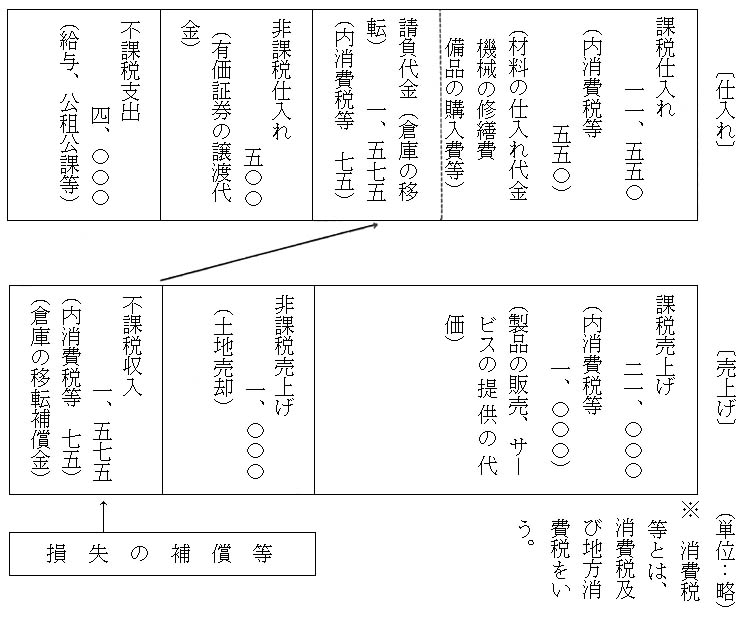

【例】

(公共事業により倉庫の移転が必要となった事業者(基準期間の課税売上高が二億円を超えかつ課税売上割合が九五%以上の事業者)に対する損失の補償等の算定に、消費税及び地方消費税相当額を考慮した場合)

|

納付税額 (消費税)

二、一〇〇〇×四/一〇五−(一一、五五〇+一、五七五)×四/一〇五=三〇〇

(地方消費税)

三〇〇×二五%(消費税率一%相当)=七五

(消費税及び地方消費税)

三〇〇+七五=三七五

納税後営業利益(二一、〇〇〇+一、〇〇〇+一、五七五)−(一一、五五〇+一、五七五+五〇〇+四、〇〇〇)−三七五=五、五七五

|

〔公共事業による倉庫の移転の必要がなかった場合〕

|

納付税額 (消費税)

二、一〇〇〇×四/一〇五−一一、五五〇×四/一〇五=三六〇

(地方消費税)

三六〇×二五%(消費税率一%相当)=九〇

(消費税及び地方消費税)

三六〇+九〇=四五〇

納税後営業利益

(二一、〇〇〇+一、〇〇〇)−(一一、五五〇+五〇〇+四、〇〇〇)−四五〇=五、五〇〇

|

上記計算例のとおり、倉庫の移転に係る補償金の算定において、消費税及び地方消費税相当額を考慮することにより、消費税及び地方消費税相当額分(五、五七五−五、五〇〇=七五)が過補償となる。

したがって、この場合は補償金の算定において、消費税及び地方消費税相当額を考慮する必要がない。(下記計算例のとおり)

〔倉庫の移転補償金の算定上、消費税及び地方消費税相当額を考慮しない場合〕

|

納付税額 (消費税)

二、一〇〇〇×四/一〇五−(一一、五五〇+一、五七五)×四/一〇五=三〇〇

(地方消費税)

三〇〇×二五%(消費税率一%相当)=七五

(消費税及び地方消費税)

三〇〇+七五=三七五

納税後営業利益

(二一、〇〇〇+一、〇〇〇+一、五〇〇)−(一一、五五〇+一、五七五+五〇〇+四、〇〇〇)−三七五=五、五〇〇

|

(1) 実質的な消費者とならない事業者で、消費税及び地方消費税相当額の補償が不要の場合

(ア) 課税資産の譲渡等のみを行っている事業者又は課税売上割合が九五%以上の事業者

|

納付税額計算式

消費税額=課税期間の課税売上高×四/一〇五−課税期間の課税仕入高×四/一〇五

地方消費税額=消費税額×二五%

納付税額=消費税額+地方消費税額

|

理由‥損失の補償等の消費税及び地方消費税相当額が、全額控除されるため。

(イ) 課税期間における課税売上割合が九五%に満たない場合で、個別対応方式によっている事業者

|

仕入れに係る消費税額

=A課税資産の譲渡等にのみ要するものに係る課税仕入れ×四/一〇五+(B課税資産の譲渡等とその他の資産の譲渡等に共通して要するものに係る課税仕入れ×四/一〇五)×課税売上割合

|

理由‥課税資産の譲渡等にのみ要するものに係る損失の補償等の消費税及び地方消費税相当額はAに含まれるので、全額が仕入税額控除となる。

ただし、次の場合においては、消費税及び地方消費税相当額の全部又は一部の補償が必要となるので留意されたい。

・課税資産の譲渡等とその他の資産の譲渡等に共通して要するものに係る損失の補償等(本社ビル等の事務施設、賃貸用の店舗併用住宅等)の消費税及び地方消費税相当額はBに区分され、課税売上割合によって減額調整されるため、その分は仕入税額控除とならない。

・その他の資産の譲渡等にのみ要するものに係る損失の補償等(賃貸用の住宅等)の消費税及び地方消費税相当額は、全額仕入税額控除とならない。

(2) 実質的な消費者となる事業者で、消費税及び地方消費税相当額の全額又は一部の補償が必要な場合

(ア) 基準期間の課税売上高が三、〇〇〇万円以下で、課税事業者の選択をしていない事業者

理由‥消費税の納付が免除されるため、仕入税額控除もできない。

(イ) 基準期間の課税売上高が二億円以下の事業者で、簡易課税制度を選択している事業者

|

仕入れに係る消費税額

=(課税期間の課税売上高×四/一〇五)×みなし仕入率〔/第一種事業(九〇%)/第二種事業(八〇%)/第三種事業(七〇%)/第四種事業(六〇%)/第五種事業(五〇%)/〕

|

理由‥簡易課税制度は、課税仕入れを実額によらずに課税売上高の一定割合(みなし仕入率)をもって課税仕入れとみなすものであり、通常の事業活動による課税仕入れでない損失の補償等の消費税及び地方消費税相当額は仕入税額控除されないため。

(ウ) 課税期間における課税売上割合が九五%に満たない場合で、一括比例配分方式を選択している事業者

|

仕入れに係る消費税額

=当該課税期間中の課税仕入れ及び課税貨物に係る消費税額の合計額×課税売上割合

|

理由‥課税仕入れに算入される損失の補償等の消費税及び地方消費税相当額が、課税売上割合によって減額調整されるため、その分は仕入税額控除とならないこととなるため。

(3) 国・地方公共団体の特別会計、消費税法別表第三に掲げる法人又は人格のない社団等の場合

土地等の権利者等が、国・地方公共団体の特別会計、消費税法別表第三に掲げる法人又は人格のない社団等の場合は、前記(1)、(2)を参考に、消費税及び地方消費税相当額の補償の要否、要の場合の補償額を判断するものとする。

理由‥損失の補償等は、特定収入に該当し、特定収入を得ている前記国等の場合は仕入税額控除が調整されることとなっているが、この調整の方法はいくつかのケースがあるため、一律の基準とすることが困難である。

(4) 国・地方公共団体の一般会計の場合

土地等の権利者等が、国・地方公共団体の一般会計である場合は、消費税法第六〇条第六項の規定により、課税売上げに係る消費税額と課税仕入れ等に係る消費税額とが同額とみなされており、このため納付税額が発生せず、また、還付申告も認められないこととされているので、このことを留意のうえ、消費税及び地方消費税相当額の補償を算定するものとする。

4 局長通達記2(2)1)の消費税及び地方消費税相当額を考慮不要との申し出の様式について別添―7を標準とするものとする。