|

||||||||||||

平成18年12月14日

| Ⅰ 地域づくり・まちづくりの応援 |

1 地域・まちの成長基盤の整備

| (1)都市再生・まち再生促進税制の延長及び拡充 |

| 「活力の源泉」である都市の再生に資する民間都市開発事業の推進により、国際競争力・成長力の強化を図るとともに、経済の好転を地方部に波及させていくことが必要。 |

| (2)特定の事業用資産の買換え等の特例措置の延長 |

企業の土地等の買換えを活用した新規事業展開や事業拠点の再編を支援することで、都市再生・地域再生、企業による事業再構築を促進し、経済活性化、土地の有効利用を図る観点から、長期(10年超)保有の土地、建物等を譲渡し、国内にある土地、建物、機械装置等に買い換えた場合の特例措置を2年延長する。

○所得税・法人税:譲渡所得の課税繰延・買換資産の圧縮記帳(80%)

≪制度の概要≫

| (3)都市鉄道のサービス改善のための税制の延長 |

都市鉄道の更なる利用者利便向上のため、乗継円滑化のための改良工事に係る特例措置、鉄道駅総合改善事業に係る特例措置及び都市鉄道利便増進事業に係る特例措置をそれぞれ2年延長する。

2 地域交通の維持・活性化と観光振興

| (1)JR三島会社の事業用資産に係る特例措置(三島特例・承継特例)の延長 |

JR三島会社(北海道、四国、九州)において運輸収入の減少など引き続き厳しい経営状況が続いていることを踏まえ、経営の安定と地域住民の交通維持を図るため、事業用資産に係る特例措置を5年延長する。

○三島特例 固定資産税・都市計画税:課税標準1/2

○承継特例 固定資産税・都市計画税:国鉄からの承継資産の課税標準3/5

(三島特例対象となるものについては、課税標準をさらに1/2)

| (2)離島航路事業用の新造船舶に係る特例措置の延長及び拡充 |

離島地域の活力の低下や燃料油高騰等の影響により、離島航路を取り巻く環境は極めて厳しい状況にあることから、離島住民の生活を支える離島航路の維持・改善を図るため、新造船舶に係る固定資産税の特例措置を拡充のうえ2年延長する。

○固定資産税:課税標準5年間1/6(現行:5年間1/3)

| (3)特定離島路線航空機に係る航空機燃料税の特例措置の延長 |

幹線等の高需要路線に比べ、競争力が弱くコスト面で割高な離島航空路線を維持し、離島住民の生活を支えるため、特定の離島路線航空機に積み込まれる航空機燃料税の特例措置を2年延長する。

○航空機燃料税:3/4に軽減 (26,000円/kl → 19,500円/kl)

| (4)本土・沖縄本島路線航空機に係る航空機燃料税の特例措置の延長 |

沖縄振興特別措置法に基づく沖縄振興策の一環として、沖縄路線に係る航空運賃の低廉化を通じて本土からの観光客の安定的な確保を図るために実施されている航空機燃料税の特例措置を5年延長する。

○航空機燃料税:1/2に軽減 (26,000円/kl → 13,000円/kl)

| (5)国際観光ホテル整備法登録ホテル・旅館に係る特例措置の延長及び対象設備の変更 |

訪日外国人旅行者を2010年までに1,000万人とするとの目標を達成するためには「国際競争力のある観光地づくり」が重要であることから、外客来訪促進法の宿泊拠点地区における国際観光ホテル整備法登録ホテル・旅館に係る特例措置について、対象設備を「厨房設備」から「国際放送設備」「高速通信設備」に見直したうえで2年延長する。

○所得税・法人税:特別償却30%又は税額控除7%

(大規模法人については特別償却のみ)

【対象設備の変更】新規取得280万円以上、リースの場合は総額370万円以上

| Ⅱ 安心・安全基盤の確立 |

| (1)密集市街地における建替計画認定制度に係る特例措置の創設 |

密集市街地において、特定防災機能の向上と土地の合理的かつ健全な利用を図り、都市の安全性を確保するため、民間事業者による積極的な建替えを推進する建替計画認定制度(特定防災機能向上型)について、以下の特例措置を創設する。

「住生活基本計画(全国計画)」(平成18年9月閣議決定)(抜粋)

|

| 「経済成長戦略大綱」(平成18年7月 政府・与党 財政・経済一体改革会議決定)(抜粋) 第3 地域・中小企業の活性化(地域活性化戦略) 3.都市再生・中心市街地活性化 (2)密集市街地の緊急整備

|

| Ⅲ 豊かな生活環境の創造 |

1 環境対策の推進

| (1)都市の緑の保全、緑化の推進のための特例措置の延長及び拡充 |

ヒートアイランド現象の緩和等に重要な役割を果たす都市の緑を確保するため、認定緑化施設(市町村の認定を受けた民間事業者が敷地内で設置する屋上緑化施設など)に係る特例措置を拡充のうえ2年延長する。

○固定資産税

| 緑化重点地区※1内の認定緑化施設 (建築物の敷地面積1,000㎡以上→500㎡以上) 拡充 |

課税標準5年間1/2 |

| 緑化地域等※2内の認定緑化施設(300㎡以上)

〔緑化義務のない建築物に設ける場合〕 |

|

| 緑化地域等※2内の認定緑化施設(300㎡以上) 〔緑化義務のある建築物に設ける場合〕 |

課税標準5年間1/3 (義務履行に必要な最低限度部分を除く) |

| (2)環境負荷低減に資する船舶に係る特別償却制度の延長 |

安全かつ効率的な輸送サービスの確保に加え、総合的な環境対策に効果的な船舶の導入を促進するため、船舶の特別償却制度を2年延長する。その際、外航船舶については、その一船あたりの環境に与える影響が大きいこと等に鑑み、より環境負荷低減に資する機能を有する船舶に対象を重点化する。

○所得税・法人税:特別償却 外航18%、内航16%

| (3)環境負荷の小さい自動車(低公害車)に係る特例措置の延長 |

運輸部門におけるCO2排出量の約9割を占める自動車に起因する地球温暖化対策と大都市圏を中心とした自動車に起因する大気汚染対策、さらに、新エネルギー・代替エネルギーを用いた自動車の普及を推進するため、電気自動車(燃料電池自動車を含む)、圧縮天然ガス(CNG)自動車及びハイブリッド自動車に係る特例措置について、その対象をより環境負荷の小さい自動車に重点化を行ったうえで2年延長する。

○自動車取得税:2.7%軽減

(ハイブリッド乗用車は、19年度2.0%、20年度1.8%軽減)

※1CNG自動車

※3ハイブリッド自動車 車両総重量3.5t以下

:新長期規制値から75%以上低減(☆☆☆☆)し、燃費基準+20%以上達成した自動車

・メタノール自動車………対象から除外(新規生産なし)

2 バリアフリー化の促進

| (1)住宅のバリアフリー改修促進税制の創設 |

|

高齢者等が安心して快適に自立した生活を送ることのできる環境の整備を促進し、高齢者等の居住の安定の早期確保を図るため、以下のバリアフリー改修工事を行った場合の特例措置を創設する。 |

|

|

○所得税

平成19年4月1日から平成20年12月31日までの間に、一定の者※1が自己の居住の用に供する家屋についてバリアフリー改修工事を含む増改築等工事を行った場合、その住宅ローン残高(上限1,000万円)の一定割合を5年間にわたり所得税額から控除する(現行の住宅ローン減税(増改築等)との選択制)。

| ※1 |

【現行の住宅ローン減税とバリアフリー改修促進税制の比較】

| 現行の住宅ローン減税 | バリアフリー改修促進税制 | |

| 控除率 | 1~6年目:1.0% 7~10年目:0.5% |

2.0% (バリアフリー改修工事以外の部分は1.0%) |

| 控除期間 | 10年間 | 5年間 |

| ローンの限度額 | 19年居住:2,500万円 20年居住:2,000万円 |

200万円(バリアフリー改修工事相当分) 1,000万円(増改築等工事全体) |

| ローンの償還期間要件 | 10年以上 | 5年以上 |

| 工事費要件 | 100万円超 | 30万円超 (補助金等をもって充てる部分を除く) |

| 死亡時一括償還 | 対象外 | 対象 |

現行の住宅ローン減税の対象となる増改築等の範囲に、一定のバリアフリー改修工事を追加する。

○固定資産税

平成19年4月1日から平成22年3月31日までの間に、平成19年1月1日以前から存していた家屋のうち一定の者※2が居住するもの(賃貸住宅を除く。)についてバリアフリー改修工事を行い、当該改修工事に要した費用から補助金等をもって充てる部分を除いた費用が30万円以上の場合、当該家屋に係る翌年度分の固定資産税額(100㎡相当分までに限る。)を1/3減額する。

※2  65歳以上の者、

65歳以上の者、 要介護又は要支援の認定を受けている者、

要介護又は要支援の認定を受けている者、 障害者である者

障害者である者

② 住宅のバリアフリー改修促進税制については、与党税制改正大綱において、引き続き検討を行うこととされた。

| 平成19年度与党税制改正大綱(抄) 「住宅のバリアフリー改修促進税制については、今後の適用状況を踏まえつつ、高齢者等の安心・安定した居住環境の確保や税制としての適切な支援のあり方等の観点から、今後、引き続き検討を行う。」 |

| Ⅳ 住宅対策の推進 |

| (1)三位一体改革による税源移譲に伴う住宅ローン減税効果の確保に関する措置 |

三位一体改革の税源移譲が住宅ローン減税の控除額に与える影響を緩和し、引き続き無理のない負担での住宅取得を支援するため、平成19・20年の入居者を対象として、控除期間を15年に延長した制度と現行制度との選択適用を認める特例措置を講ずる。

<平成19年入居者の場合>

【現行の住宅ローン減税と特例措置の比較】

| 現行の住宅ローン減税 | 特例措置 | |

| 控除率及び控除期間 | 1~6年目:1.0% 7~10年目:0.5% |

1~10年目:0.6% 11~15年目:0.4% |

| 控除期間 | 10年間 | 15年間 |

| 住宅借入金等の年末残高 | (平成19年居住の者の場合) 2,500万円以下の部分 (平成20年居住の者の場合) 2,000万円以下の部分 |

同左 |

| 最大控除額 | (平成19年居住の者の場合) 200万円 (平成20年居住の者の場合) 160万円 |

同左 |

| (2)住宅用家屋の所有権保存登記等に係る登録免許税の軽減措置の延長 |

住宅取得時の負担を軽減する登録免許税の特例措置を2年延長する。

○所有権保存登記 1.5/1,000(本則 4/1,000)

○所有権移転登記 3/1,000(本則 20/1,000)

○抵当権設定登記 1/1,000(本則 4/1,000)

| (3)特定の居住用財産の買換え及び交換の場合の長期譲渡所得の課税の特例措置の延長 |

多様なライフステージに応じた円滑な住替えを支援し、居住水準の向上、良質な住宅ストックの形成を図るため、居住用財産の買換え及び交換の場合の長期譲渡所得の課税の特例について、買換資産の床面積要件の上限(280㎡)を撤廃したうえで3年延長する。

| (4)特定の居住用財産の買換え等の場合の譲渡損失の繰越控除制度等の延長 |

(参考)繰越控除制度の仕組み

| Ⅴ 物流基盤の整備 |

| (1)JR貨物の事業用資産に係る買換特例及び承継特例の延長 |

地域経済への貢献やモーダルシフト推進の役割が期待されているJR貨物に対する特例措置について、物流業界における競争激化などにより依然厳しい経営環境に置かれていることを踏まえ、鉄道貨物の安全かつ安定的な輸送を確保し、物流ネットワークの維持・整備等を促進するため、その適用期限を延長する。

○買換特例 法人税:買換資産(機関車、コンテナ貨車)の圧縮記帳(80%)

(適用期限:2年延長)

○承継特例 固定資産税・都市計画税:国鉄からの承継資産の課税標準3/5

(適用期限:5年延長)

| (2)倉庫用建物等に係る特例措置の延長 |

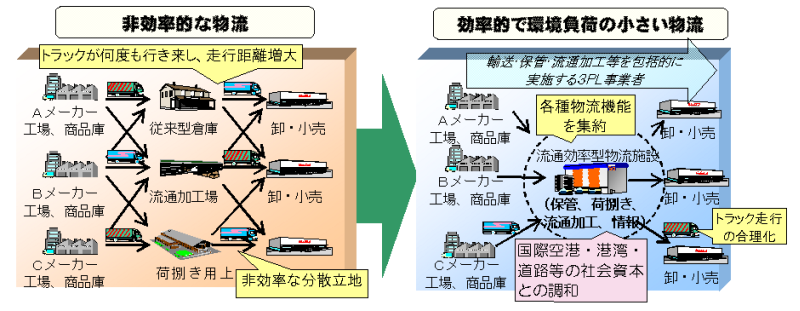

物流コストの低減による国際競争力の強化、物流分野での環境負荷(CO2量)の削減及び地域の活性化に資するよう、物流拠点である営業倉庫を中心とした物流効率化を推進するため、「物流総合効率化法」に定められた総合効率化計画に基づき倉庫用建物等を取得する場合の特例措置を2年延長する。

| ○ | 所得税・法人税 | : | 割増償却5年間 | 10% |

| ○ | 固定資産税・都市計画税 | : | 課税標準5年間 | 1/2(倉庫) |

| 3/4(附属設備(自動化保管装置等)) | ||||

| 5/6(一般港湾運送事業者が取得する港湾上屋) |

| (3)スーパー中枢港湾における荷さばき施設等に係る特例措置の延長 |

スーパー中枢港湾の特定国際コンテナ埠頭において、アジアの主要港を凌ぐ低廉で高水準なサービスの提供を促進するため、港湾管理者の認定を受けた民間事業者(認定運営者)が国の無利子貸付制度の適用を受けて取得する荷さばき施設等に係る特例措置を2年延長する。

○固定資産税・都市計画税:課税標準1/2

| (4)外航海運におけるみなし利益課税(トン数標準税制)の創設 |

| 平成19年度与党税制改正大綱(抄) 「外航海運業者の日本籍船に係るみなし利益課税(いわゆるトン数標準税制)については、非常時における対応を含む安定的な国際海上輸送を確保するために外航海運業者が果たすべき役割及び当該政策目的を達成するための規制等を明確にする法律が平成20年の通常国会において整備されることを前提として、平成20年度税制改正において具体的に検討する。」 |

| Ⅵ その他 |

| (1)減価償却制度の見直し |

減価償却制度については、所得税・法人税において以下の見直しを行う。

| (1) | 新規取得設備については、耐用年数経過時点に1円(備忘価額)まで償却できることとする。 |

| (2) | 既存設備については、償却可能限度額まで償却した事業年度の翌事業年度以降5年間で均等償却ができることとする。 |

※固定資産税については、現行の評価方法を維持する。

(参考)法定耐用年数10年の設備についてのイメージ

| (2)道路特定財源 |

| 平成19年度与党税制改正大綱(抄) 「道路特定財源の見直しについては、「道路特定財源の見直しに関する具体策」(平成18年12月8日 政府・与党)を踏まえ、平成20年度税制改正において、所要の税制上の対応を行う。」 |

![]()

All Rights Reserved, Copyright (C) 2006, Ministry of Land, Infrastructure and Transport