よくあるご質問

リフォーム促進税制、住宅ローン減税(増改築)、増改築等工事証明書、住宅耐震改修証明書について、

よくお問い合わせをいただく項目の回答を掲載しております。

リフォーム促進税制

全般

賃貸住宅は対象ですか。

外構工事は対象になりますか。

所得税の控除額の算出で使う、標準的な工事費用額とはなんですか。

標準的な工事費用相当額の計算で用いる単位のうち、「施工面積」とはなにを指しますか。

「対象者と同居」の要件があるとき、どの時点で同居の判定を行いますか。

所得税:リフォーム後の居住開始日が属する年の12月31日における現況で、判断します。

固定資産税:工事完了後、市区町村へ申告する時点で、満たされている必要がございます。

したがって、工事前~工事を開始した時点で同居していることを求めるものではございません。工事後に、改修を行った住宅へ転居するような場合でも対象となります。

ほかの制度と併用できますか。

・国や地方公共団体のリフォーム補助金と、リフォーム税制(所得税、固定資産税)

・住宅を購入したときの住宅ローン減税と、自己資金によるリフォーム税制(所得税)

・住宅を購入したときの住宅ローン減税(新築時・取得時)と、リフォームのために新たにローンを組んだときの住宅ローン減税(増改築)

・リフォームのためのローンを組んだが、住宅ローン減税(増改築)は利用しないときの、リフォーム税制(所得税)

耐震改修

木造住宅でない住宅(マンション等)の、一部分を改修しました。標準的な工事費用相当額の単位に設定されている「建築面積」や「床面積」は、一部の改修のときも、建物の全体の面積で計算するのですか。

省エネ改修

窓の断熱改修は、家にある窓のすべてを改修する必要がありますか。また、窓の工事だけで費用要件を満たさなくてはいけませんか。

また、費用要件は、以下のとおりです。

所得税:窓の改修を含む、省エネ改修全体で50万円を超えていること

固定資産税:窓の改修を含む、省エネ改修全体で60万円を超えていること

!高効率空調機、高効率給湯器、太陽熱利用システム、太陽光発電設備の設置工事を行う場合!

窓の改修工事・床、壁、天井等の断熱改修にかかった額が50万円(税込)を超え、かつ各種設備設置工事をふくむ省エネ改修全体にかかった費用の合計額が60万円(税込)を超えていることが必要です)

窓の断熱改修について、面積、標準的な工事費用相当額はどのように算出しますか。

改修工事ごとに定められた単価×家屋の床面積×改修した窓の割合(既存の外気に接する窓で、対象となる断熱改修を行った窓の面積の合計÷全ての外気に接する窓の面積の合計)で算出します。

例:内窓の新設(6地域)、すべての窓の面積50㎡、改修した窓の面積20㎡、家屋の延べ床面積100㎡ であるとき

8100(円)×100(㎡)×0.4(20(㎡)÷50(㎡))=324,000円【←標準的な工事費用相当額】

窓の断熱改修について、所得税の控除で使う標準的な工事費用額の算出をしています。単位として設定されている「家屋の床面積の合計」は、家屋全体の延べ床面積ですか。

玄関ドアの交換、勝手口のガラス交換は対象ですか。

改修前の省エネ性能の指定はありますか。

住宅のうち、一部分(1階のみ)しか改修していなくても対象ですか。

地域区分はどこで確認できますか。

高効率エアコンは、どういったものが対象ですか。

設置するエアコンが、省エネ基準達成率107%を満たすかどうかは、省エネ性能ラベルにて表示がある場合はそちらをご確認ください。

高断熱浴槽は対象ですか。

蓄電池の購入・設置は対象ですか。

断熱改修として、遮熱塗料を塗装する工事は対象ですか。

バリアフリー改修

滑りにくい床の素材や材質は、指定されていますか。

子育て対応改修

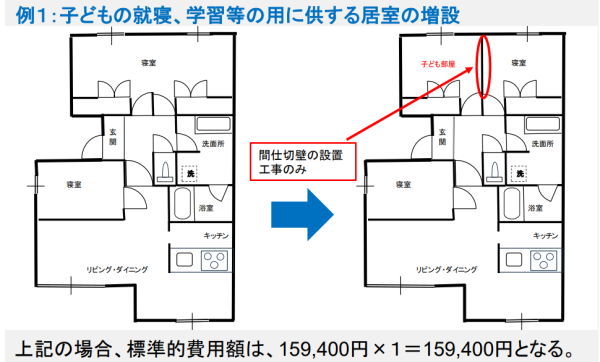

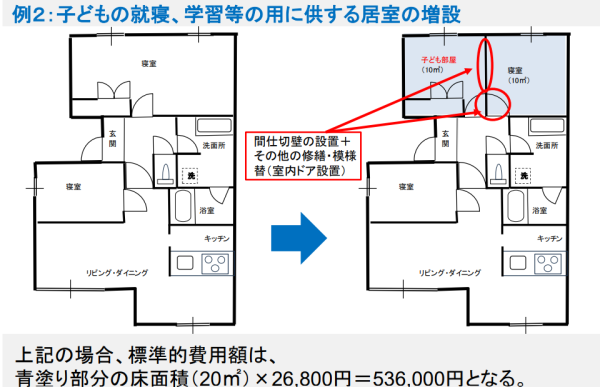

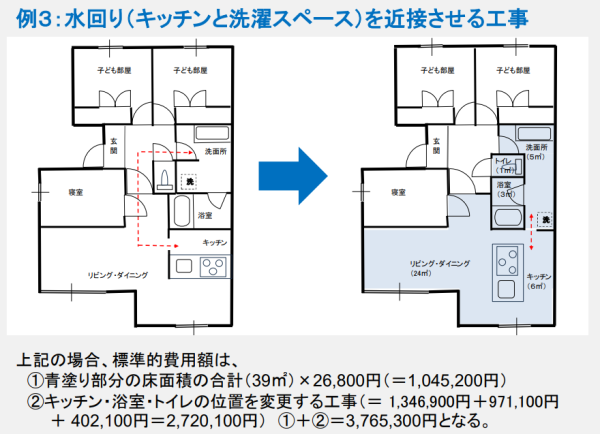

間取り変更工事は、どのような工事ですか

第1号~第6号工事

第1号工事とはなんですか。

「大規模の修繕」:建築基準法第2条第14号に規定する修繕(建築物の主要構造部の一種以上について行う過半の修繕)です。

「過半」:全体面積の半分以上を指します。

「主要構造部(防火や安全、衛生上重要な建物の部位)」:同法第2条第4号に規定されている部分です。

第1号工事と、第2号工事の違いはなんですか。

第1号工事:増築、改築、建築基準法に定める大規模修繕または模様替え(建築物の主要構造部の1種以上について行う過半の修繕・模様替え)

第2号工事:マンション等の区分所有する部分について行う一定の修繕又は模様替え(次のいずれかの部位の過半の修繕や模様替え。

[1]主要構造部である床等

[2]主要構造部である階段

[3]間仕切壁の室内に面する部分(その間仕切壁の一部について位置の変更を伴うものに限る)

[4]主要構造部である壁の室内に面する部分(遮音または熱の損失の防止のための性能を向上させるものに限る))

戸建てのフルリノベーションはどれに該当しますか。

主要構造部以外の床または壁を全面改修している場合は、第3号工事も該当する可能性があります。

マンションのリノベーションや、スケルトン工事はどれに該当しますか。

対象にならない工事としては、どんなものがありますか。

・単体で行う屋根・外壁の塗装工事。ただし、屋根の第1号工事と同時に行う屋根の塗装工事、外壁の第1号工事と同時に行う外壁の塗装工事は対象です。

・単体で行う設備機器(システムキッチン、便器、洗面台等)の交換工事。ただし、第1号から第6号工事と同時に行う場合は対象です。

・単体で行う壁のクロスの張り替え工事。ただし、第2号又は第3号の壁にかかる対象工事と同時に行う場合は対象です。

・ホームエレベーターの設置工事。必ずしも本体工事と併せて行うことが必要ではないため対象になりません。

・外構の改修工事。建築物との付随性がないと考えられるため対象になりません。

ソーラーパネル工事は該当しますか。

第4号工事(耐震改修)は、部分改修や、ある部位だけの改修でも対象ですか。

「当該工事と併せて行う当該家屋と一体となって効用を果たす設備の取替え又は取り付けに係る工事(一体工事)を含む。」とありますが、具体的にどのような工事が、一体工事として含まれますか。

・(本体工事)第1号工事のうち、壁の改修

(一体工事)それに伴って実施した、窓設備の取り替え(窓本体や内窓のほか、サッシのカバー工法による交換、クレセント交換なども含みます)

・(本体工事) 第1号工事のうち、床の断熱改修

(一体工事)床の断熱改修後に行った、畳やフローリングなどの床材の張り替え

・(本体工事)第3号工事のうち、便所の床・壁の全部改修

(一体工事)床の改修に伴う便器の交換・設置、壁の改修にともなうクロスの張り替え、壁付けのトイレットペーパーホルダーの交換

・(本体工事)第5号工事のうち、手すりやスロープの設置工事

(本体工事)手すり設置のための、壁や床の補強作業

・(本体工事)第5号工事のうち、玄関や勝手口(屋内部分)の段差解消工事

(一体工事)段差解消工事に伴う、屋内からつながる形態での屋外スロープ設置

外壁のカバー工法による改修工事は、第1号工事に該当しますか。

屋根のカバー工法による工事や、屋根葺き材のみの改修は、第1号工事に該当しますか。

断熱材等を扱わず、外壁のみを単純交換する工事は、第6号工事に該当しますか。

したがって、断熱性を高めない、単純な交換工事は対象となりません。

住宅の一部分に第6号工事を行いました。改修後の断熱性能は、どの範囲で計算しますか。

増改築等工事証明書

全般

いつ発行しますか。いつまでに発行すればよいですか。

所得税では、確定申告(例年原則として2月16日から3月15日)の時期に、

固定資産税では、減額申請時(工事完了から3ヶ月以内)に提出する書類ですので、適用をうける(申告する)時期までには、入手している必要があります。証明年月日とはいつですか。

証明申請者とは誰ですか。

様式P1の証明申請者の欄には、減税適用をうける方のご氏名をご記入ください。どなたに発行を依頼すればよいですか。

なお、当省HPにて発行に対応している登録住宅性能評価機関を掲載しています。

1.登録された建築士事務所に所属する建築士の方

2.指定確認検査機関に所属する建築士又は建築基準適合判定資格者の方

3.登録住宅性能評価機関に所属する建築士又は建築基準適合判定資格者の方

4.住宅瑕疵担保責任保険法人に所属する建築士又は建築基準適合判定資格者の方発行できる者に「登録された建築士事務所に所属する建築士」とありますが、具体的にどのような者ですか。

税額控除という公的な減税措置を適用するため、対象工事が適切に行われたことを客観的に証明し、不正等を防ぐ観点から、登録をうけた建築士が増改築等工事証明書を発行できることとしています。書き方・証明手続き

様式はどれを選べばよいですか。

URL:住宅リフォームの減税制度において使用する証明書(増改築等工事証明書・住宅耐震改修証明書)すべてのページを記入する必要がありますか。

証明書発行にあたり、現地確認は必要ですか。

「その他設計に関する書類」とはどのような書類ですか。

増改築等工事証明書を発行する際には、適用要件を満たすかを判断するため、以下の書類を確認する必要がございます。

・増改築等を行った家屋の登記事項証明書

・工事契約書の写し

・工事費用内訳等

・設計図書その他設計に関する書類等

・補助金交付額決定通知書等

上記の書類は、増改築等工事証明書に添付する必要はございませんが、税務窓口において資料を求められる可能性もあります。各種資料をご確認のうえ、証明書をご発行ください。工事費用はどのように記載すればよいですか。

改修工事に補助金を活用した場合は、交付決定通知書等に記載されている、交付が確定した補助金の額を、様式内の「交付される補助金等の額」の欄へ記入してください。

・所得税では、告示に定められているリフォーム工事ごとの標準的な工事費用相当額から、補助金等を差し引いた額

・固定資産税では、実際にかかった費用から補助金等の額を差し引いた額

で、最終的に費用要件を満たすかを判定し、控除額等を計算します。

〇所得税【リフォーム税制】

⇒工事ごとに、標準的な工事費用相当額(改修工事項目に応じて定められている「単位あたりの金額」に「単位」をかけて、算出するもの)を記入ください。実際の工事費用ではないため、ご留意ください。

各リフォームの標準的な工事費用相当額の単価や単位は、当省HPの資料に掲載しています。

URL:住宅:リフォーム促進税制(所得税・固定資産税)について - 国土交通省

〇所得税【リフォーム税制のうち、その他増改築工事(第1号~第6号工事)】

⇒対象となる工事に、実際にかかった費用(税込)をご記入ください。

併用するリフォーム税制の各メニューに計上した工事について、その他増改築工事の費用に重複して計上しないよう、所得税【リフォーム税制】に該当する工事の費用は、差し引く、按分する等してください。

〇固定資産税、住宅ローン減税(増改築)

⇒対象となる工事に、実際にかかった費用(税込)をご記入ください。

なお、設計料、既存の構造の解体費用、設備の撤去費用、浴室や便所の仮設費用など、対象工事を行うにあたり必要となった経費は、実際にかかった費用として計上していただいて差し支えありません。所得税の特例控除と、固定資産税の減額を併用したい場合、どのように発行し、申請しますか。

住宅が共有持分(夫婦、親子など)であるときはどのように発行し、申請しますか。

(例 ご夫婦で共有名義のご自宅の場合 2部)

固定資産税→筆頭者の方を申請者として、ご提出ください。区分所有などで所有者が複数いるときは、納税義務者(区分所有者)の人数分、ご用意ください。押印する印鑑は、実印のみですか。認印でも問題ありませんか。また、電子印は認められますか。

電子印での申請は、税務署にて取扱いが認められる場合には使用可能ですが、実際の可否は申請される税務署へご確認ください。マンションの大規模修繕等で、工事契約者と申請者(減税を受ける方)が一致しないときも発行できますか。

なお、増改築等工事証明書は、申告される方(マンション等は、各住戸にお住まいの方々)のお名前で、申請される方の人数分をご用意いただきます。証明申請者の欄には、実際に減税を申請される方のご氏名をご記入ください。

参考:工事費用の算出方法(所得税)

( 【標準的な工事費用相当額の合計】 - 【補助金等の額】 )× 修繕積立金の全体額のうち各住戸が拠出した額の割合

上記の額が、50万円を超える住戸にお住まいの方は、適用の要件を満たすと判断できます。バリアフリー改修を行い、固定資産税の減額措置を受けたいのですが、増改築等工事証明書に記入欄がありません。

住宅耐震改修証明書

増改築等工事証明書とのちがいはなんですか。

証明内容は、耐震改修(地震に対する安全性の向上を目的とした増築、改築、修繕又は模様替)の場合のみです。

住宅の所在地を管轄する地方公共団体が住宅耐震改修証明書の発行を行っていない場合は、代わりに増改築等工事証明書を発行していただく必要があります。

増改築等工事証明書は、耐震改修以外の、リフォーム税制等の対象工事の証明をします。

登録された建築士事務所に所属する建築士、指定確認検査機関、登録住宅性能評価機関、住宅瑕疵担保責任保険法人が発行できます。

なお、減税を申請される方は、どちらの書類を選択していただいても差し支えありません。

共有持分である住宅を改修しました。所得税の控除を受けたいですが、どのように発行を依頼すればよいですか。

対象工事や、標準的な工事費用相当額はどこで確認できますか。

- 国土交通省住宅局住宅生産課

- 電話 :03-5253-8111