リフォーム促進税制【所得税・固定資産税】について (消費者のみなさまへ)

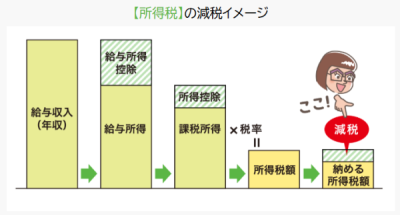

お住まいになっている住宅に、特定のリフォームを行った場合、

ご自身がお支払いになっている所得税の特例例控除を、家屋にかかっている固定資産税は減額措置を、受けられる可能性がございます。

本ページの資料をご覧いただき、「対象となるリフォームをして、減税のための条件を満たしている」と思われましたら、

リフォームを行った工務店等の事業者へご相談ください。

●どんな制度があるか、使えるか知りたい!●

各支援制度をご紹介する特設サイトをご用意しております。

サイト内コンテンツもぜひご参照ください!(ボタンを押すと特設サイトへ遷移します。)

ご自身がリフォーム促進税制の対象かチェックしたい 行った・行う予定のリフォームで、どのくらい減税されるか目安を知りたい

それぞれの制度の詳細は、↓のボタンからページに移動し、ご覧ください。

リフォーム促進税制(所得税)

所得税の減税は、以下の6つのリフォームが対象です。ボタンをクリックして詳細をご覧ください。

※現在掲載している情報は、リフォーム後の居住開始日が令和6年4月1日以降の場合のものです。

それ以前に居住を開始している場合は、一部の要件等が異なりますのでご注意ください。>>過去の要件

!減税を適用するには、消費者の方ご自身でお手続きが必要です!

・申請時の必要書類をご用意ください。(増改築等工事証明書は、建築士等へ発行を依頼してください。)

・確定申告にて、用意した各書類を、お住まいの地域所管の税務署へ提出してください。

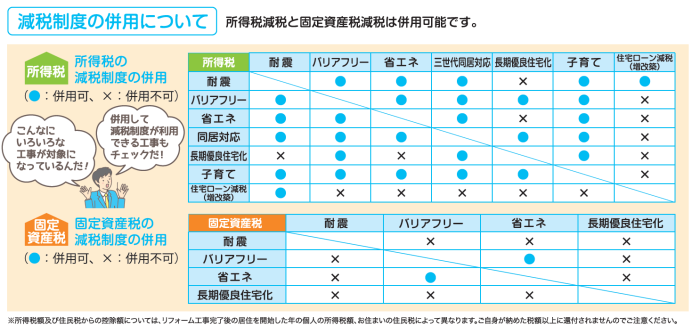

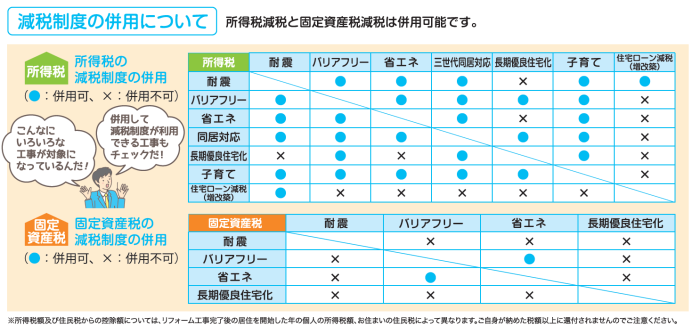

併用条件は以下のとおりです。

耐震リフォーム(所得税)

旧耐震基準(昭和56年5月31日以前の基準)によって建てられた住宅に対し、現行の耐震基準に適合するリフォームを行った場合、所得税の税額控除を受けられる可能性がございます。 PDF版の資料はこちら

●減税を受けるための主な要件 (詳細はPDFをご覧ください)

✔ 耐震リフォームを行う方が、その家屋にお住まいになっている

✔ お住まいの家屋が、昭和56年(1981年)5月31日より前に建築された

✔ 改修前の家屋が、旧耐震基準で建てられた

✔ 耐震リフォームをすることで、現行の耐震基準を満たした

●適用にあたり必要となる書類(提出先はお近くの税務署です)

[1] 確定申告書 ※国税庁の様式

[2] 住宅特定改修特別税額控除の計算明細書 ※国税庁の様式

[3] 増改築等工事証明書 (発行者の建築士の免許証の写し、または免許証明書を添付してください)

または

住宅耐震改修証明書(地方公共団体の長が証明します。建築士等から各自治体等へお問い合わせください)

[4] 工事完了後の家屋の登記事項証明書

[5] 補助金等の額が明らかな書類 (補助金等を受けている場合)

[6] 源泉徴収票(給与所得者の場合)

[7] 工事請負契約書の写し(リフォーム事業者が作成したもの等)

など

※1 減税を受けられる額には、上限があります。

※2 増改築等工事証明書(依頼先:建築士等)、住宅耐震改修証明書(依頼先:市区町村)の発行手続きや詳細は、それぞれの発行依頼先へご確認下さい。

※3 標準的な工事費用相当額は、告示で定められた単価に基づく金額となります。実際にかかった費用ではございませんのでご注意ください。

※4 減税対象となるその他増改築についての詳細は、事業者用資料をご確認ください。

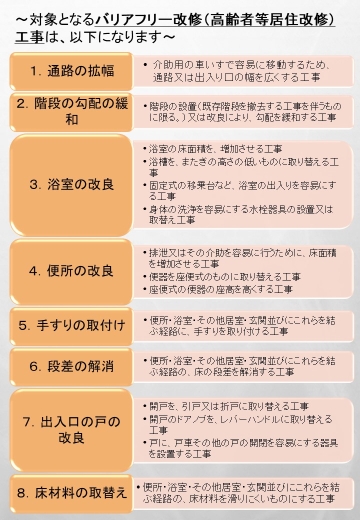

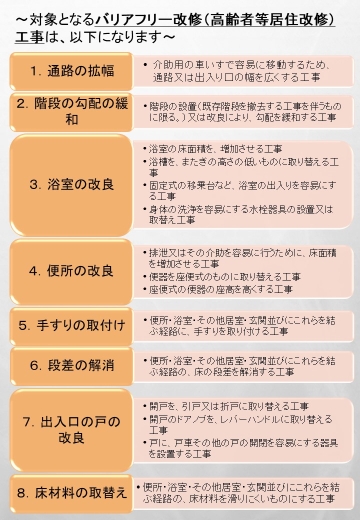

バリアフリーリフォーム(所得税)

個人の方が、自ら住まわれている住宅に対してバリアフリーリフォームを行った場合(対象者や改修内容に条件あり)、所得税の税額控除を受けられる可能性があります。PDF版の資料はこちら

●減税を受けるための主な要件(その他にも要件があります。詳細はPDFをご覧ください)

✔ ご自身が次の条件に該当する

[1]50歳以上の方 [2]障がいをお持ちの方

[3]要介護認定又は要支援認定を受けている方 [4]親族(65歳以上の方、[2]又は[3]に該当する方)と同居している方

✔ バリアフリー改修を行う方が、家屋を所有しており、かつ居住している

✔ 家屋の床面積は、登記簿表示で50㎡ 以上

✔ 行うバリアフリー改修が、減税の対象となっている工事である

✔ バリアフリー改修にかかった標準的な工事費用相当額が、 50万円を超えている

●適用にあたり必要となる書類(提出先はお近くの税務署です)

[1] 確定申告書 ※国税庁の様式

[2] 住宅特定改修特別税額控除の計算明細書 ※国税庁の様式

[3] 増改築等工事証明書 (発行者の建築士の免許証の写し、または免許証明書を添付してください)

[4] 工事完了後の家屋の登記事項証明書

[5] 補助金等の額が明らかな書類 (補助金等を受けている場合)

[6] 源泉徴収票(給与所得者の場合)

[7] 工事請負契約書の写し(リフォーム事業者が作成したもの等)

[8] 被保険者証の写し等、対象者が居住していることが明らかな書類

↑リフォーム促進税制のうち、バリアフリー改修でのみ必要提出書類です!ご留意ください。

※1 減税を受けられる額には、上限があります。

※2 増改築等工事証明書の発行手続きや詳細は、発行依頼先の建築士等にご確認下さい。

※3 標準的な工事費用相当額は、告示で定められた単価に基づく金額となります。実際にかかった費用ではございませんのでご注意ください。

※4 減税対象となるその他増改築についての詳細は、事業者用資料をご確認ください。

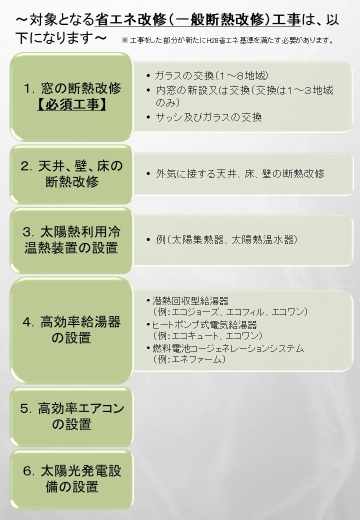

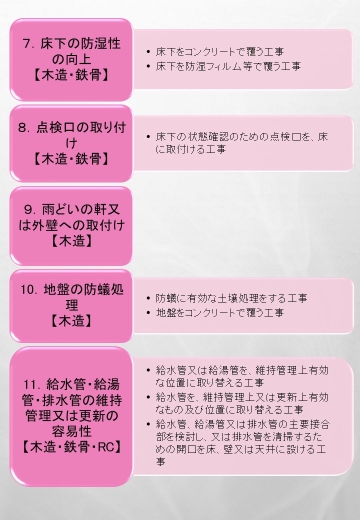

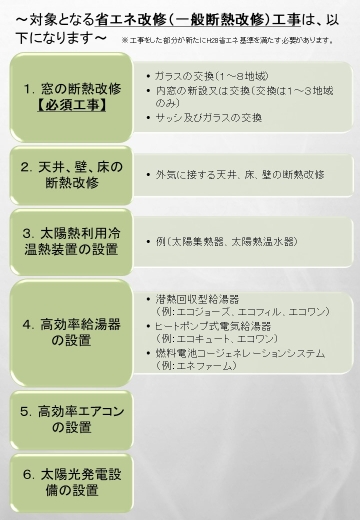

省エネリフォーム(所得税)

個人の方が、ご自身でお住まいの住宅に対して一定の省エネリフォームを行った場合、所得税の税額控除を受けられる可能性があります。PDF版の資料はこちら

●減税を受けるための主な要件(ほかにも要件があります。詳細はPDFをご覧ください)

✔ 省エネ改修を行う方が、当該家屋を所有し、かつ居住している

✔ 窓の断熱改修工事を行っている

✔ 家屋の床面積は、登記簿表示で 50㎡以上

✔ 行う省エネ改修が、減税の対象となっている

✔ 省エネ改修の標準的な工事費用相当額が、 50万円を超えている

●適用にあたり必要となる書類(提出先はお近くの税務署です)

[1] 確定申告書 ※国税庁の様式

[2] 住宅特定改修特別税額控除の計算明細書 ※国税庁の様式

[3] 増改築等工事証明書 (発行者の建築士の免許証の写し、または免許証明書を添付してください)

[4] 工事完了後の家屋の登記事項証明書

[5] 補助金等の額が明らかな書類 (補助金等を受けている場合)

[6] 源泉徴収票(給与所得者の場合)

[7] 工事請負契約書の写し(リフォーム事業者が作成したもの等)

※1 減税を受けられる額には、上限があります。

※2 増改築等工事証明書の発行手続きや詳細は、発行依頼先の建築士等にご確認下さい。

※3 標準的な工事費用相当額とは、告示で定められた単価に基づく金額となります。実際にかかった費用ではございませんのでご注意ください。

※4 減税対象となるその他増改築についての詳細は、事業者用資料をご確認ください。

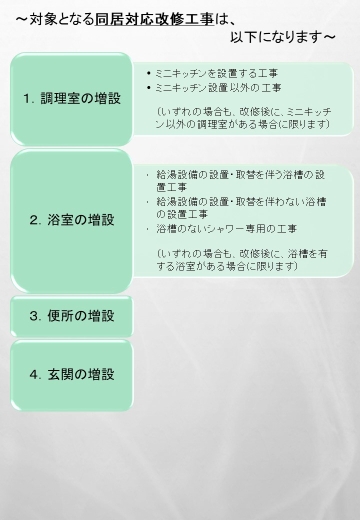

同居対応リフォーム(所得税)

個人の方が、ご自身でお住まいの住宅に対して一定の同居対応リフォームを行った場合、所得税の税額控除を受けられる可能性があります。PDF版の資料はこちら

●減税を受けるための主な要件(その他にも要件があります。詳細はPDFをご覧ください)

✔ 同居対応改修を行う方が、当該家屋を所有し、かつ居住している

✔ 改修をした後、調理室・浴室・便所・玄関のうち、いずれか2つ以上がそれぞれ複数となった

✔ 家屋の床面積は、登記簿表示で50㎡ 以上

✔ 行う同居対応改修が、減税の対象となっている工事である

✔ 同居対応改修にかかった標準的な工事費用相当額が、 50万円を超えている

●適用にあたり必要となる書類(提出先はお近くの税務署です)

[1] 確定申告書 ※国税庁の様式

[2] 住宅特定改修特別税額控除の計算明細書 ※国税庁の様式

[3] 増改築等工事証明書 (発行者の建築士の免許証の写し、または免許証明書を添付してください)

[4] 工事完了後の家屋の登記事項証明書

[5] 補助金等の額が明らかな書類 (補助金等を受けている場合)

[6] 源泉徴収票(給与所得者の場合)

[7] 工事請負契約書の写し(リフォーム事業者が作成したもの等)

※1 減税を受けられる額には、上限があります。

※2 増改築等工事証明書の発行手続きや詳細は、発行依頼先の建築士等にご確認下さい。

※3 標準的な工事費用相当額とは、告示で定められた単価に基づく金額となります。実際にかかった費用ではございませんのでご注意ください。

※4 減税対象となるその他増改築についての詳細は、事業者用資料をご確認ください。

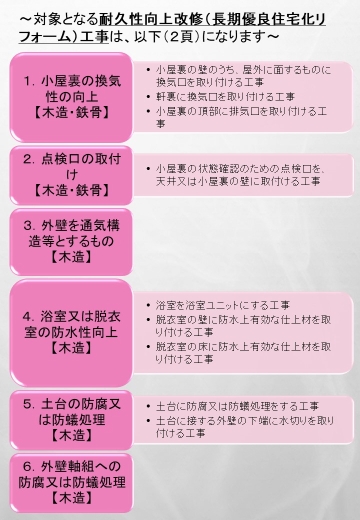

長期優良住宅化リフォーム(所得税)

個人の方が、ご自身でお住まいの住宅に対して、一定の耐震リフォーム又は省エネリフォームと併せて一定の耐久性向上改修を行った場合、所得税の税額控除を受けられる可能性があります。PDF版の資料はこちら

●減税を受けるための主な要件(その他にも要件があります。詳細はPDFをご覧ください)

✔ 増改築による長期優良住宅の認定を受けた

✔ 長期優良住宅化改修を行う方が、当該家屋を所有し、かつ居住している

✔ 家屋の床面積は、登記簿表示で50㎡ 以上

✔ 耐久性向上改修に加え、現行の耐震基準に適合させる耐震改修、または省エネ改修を行っており、リフォーム促進税制の対象工事である

✔ 耐久性向上改修、耐震改修、省エネ改修にかかった標準的な工事費用相当額が、 50万円を超えている

●適用にあたり必要となる書類(提出先はお近くの税務署です)

[1] 確定申告書 ※国税庁の様式

[2] 住宅特定改修特別税額控除の計算明細書 ※国税庁の様式

[3] 増改築等工事証明書 (発行者の建築士の免許証の写し、または免許証明書を添付してください)

[4] 工事完了後の家屋の登記事項証明書

[5] 補助金等の額が明らかな書類 (補助金等を受けている場合)

[6] 源泉徴収票(給与所得者の場合)

[7] 工事請負契約書の写し(リフォーム事業者が作成したもの等)

[8] 長期優良住宅認定通知書の写し

※1 減税を受けられる額には、上限があります。

※2 増改築等工事証明書の発行手続きや詳細は、発行依頼先の建築士等にご確認下さい。

※3 標準的な工事費用相当額とは、告示で定められた単価に基づく金額となります。実際にかかった費用ではございませんのでご注意ください。

※4 減税対象となるその他増改築についての詳細は、事業者用資料をご確認ください。

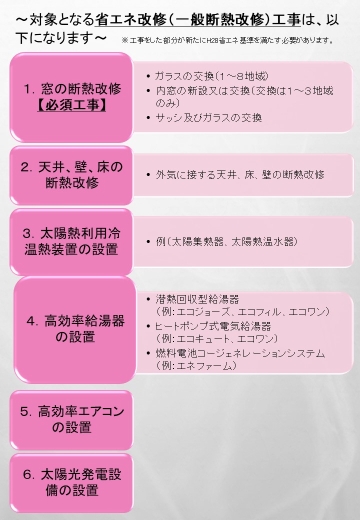

子育て対応リフォーム(所得税)

特定の条件に該当する個人の方が、ご自身でお住まいの住宅に対して、一定の子育て対応リフォームを行った場合、所得税の税額控除を受けられる可能性があります。PDF版の資料はこちら

●減税を受けるための主な要件(ほかにも要件があります。詳細はPDFをご覧ください)

✔ 子育て対応改修を行う方が、当該家屋を所有し、かつ居住している

✔ 子育て対応改修を行う方が、いずれかに該当する

[1]19歳未満の扶養親族を有している [2]ご自身又はその配偶者のいずれかが40歳未満である

✔ 家屋の床面積は、登記簿表示で 50㎡以上

✔ 行う子育て対応改修が、減税の対象となっている

✔ 子育て対応改修の標準的な工事費用相当額が、 50万円を超えている

●適用にあたり必要となる書類(提出先はお近くの税務署です)

[1] 確定申告書 ※国税庁の様式

[2] 住宅特定改修特別税額控除の計算明細書 ※国税庁の様式

[3] 増改築等工事証明書 (発行者の建築士の免許証の写し、または免許証明書を添付してください)

[4] 工事完了後の家屋の登記事項証明書

[5] 補助金等の額が明らかな書類 (補助金等を受けている場合)

[6] 源泉徴収票(給与所得者の場合)

[7] 工事請負契約書の写し(リフォーム事業者が作成したもの等)

※1 減税を受けられる額には、上限があります。

※2 増改築等工事証明書の発行手続きや詳細は、発行依頼先の建築士等にご確認下さい。

※3 標準的な工事費用相当額とは、告示で定められた単価に基づく金額となります。実際にかかった費用ではございませんのでご注意ください。

※4 減税対象となるその他増改築についての詳細は、事業者用資料をご確認ください。

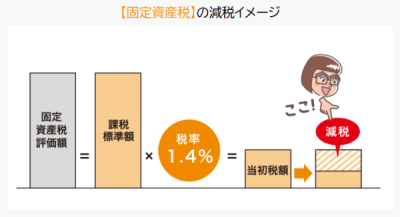

リフォーム促進税制(固定資産税)

固定資産税の減額措置は、以下のリフォームが対象です。

詳細は、本ページの掲載資料、およびお住まいの市区町村のHP等をご確認ください。

※現在掲載している情報は、リフォーム後の居住開始日が令和6年4月1日以降の場合のものです。

それ以前に居住を開始している場合は、一部の要件等が異なりますのでご注意ください。>>こちら

!減税の適用にあたっては、消費者の方ご自身でお手続きが必要です!

・申請時の必要書類をご用意ください。(増改築等工事証明書は、建築士等へ発行を依頼してください。)

・工事完了から3ヶ月以内に、用意した各書類を、お住まい(家屋が所在する)の市区町村へ提出してください。

併用条件は以下のとおりです。

耐震リフォーム(固定資産税)

昭和57年1月1日以前から所在している住宅に対して、現行の耐震基準に適合する耐震リフォームを行った場合、

翌年分の固定資産税の2分の1を軽減する措置を受けられる可能性があります。【PDF版資料】

●減税を受けるための主な要件 (詳細はPDFをご覧ください)

✔ 家屋が、昭和57年(1982年)1月1日以前から所在している

✔ 耐震リフォームをすることで、現行の耐震基準を満たした

✔ 耐震リフォームにかかる費用が、 50万円(税込)を超えている

●適用にあたり必要となる書類(提出先は市町村等です)

[1] 固定資産税減額申告書 ※各市区町村より様式を入手してください

[2] 耐震改修工事の内容を確認できる書類・領収書等(工事請負契約書など、耐震改修費用が 50万円超であることを証明する書類)

[3] 次の書類のうち、いずれか1つ

・増改築等工事証明書 (発行者の建築士の免許証の写し、または免許証明書を添付してください。)

・住宅耐震改修証明書(地方公共団体の長が証明します。建築士等から各自治体等へお問い合わせください。)

・リフォーム後に交付された住宅性能評価書またはその写し

[4] 補助金等の額が明らかな書類 (補助金等を受けている場合)

バリアフリーリフォーム(固定資産税)

特定の条件に該当する個人が、居住している築10年以上の住宅に対して、一定のバリアフリーリフォームを行った場合、

翌年分の固定資産税の3分の1を軽減する措置を受けられる可能性があります。 【PDF版資料】

●減税を受けるための主な要件 (詳細はPDFをご覧ください)

✔ バリアフリー改修を行った家屋に、次の条件に該当する方が居住している

❶65歳以上の方 ❷要介護又は要支援認定を受けている方 ❸障がいをお持ちの方

✔ 新築された日から10年以上経っている

✔ 賃貸住宅ではない

✔ 家屋の床面積は、登記簿表示で50㎡ 以上280㎡以下

✔ 行うバリアフリー改修が、減税の対象となっている工事で、総工事費が50万円(税込み)を超えている

●適用にあたり必要となる書類(提出先はお近くの市町村等です)

[1] 固定資産税減額申告書 ※各市区町村より様式を入手してください

[2] 当該家屋の納税義務者の住民票の写し

[3] 介護保険の被保険者証の写し等、適用対象者が居住していることが分かる書類

[4] バリアフリー改修工事の内容を確認できる書類・領収書等

[5] 補助金等の額が明らかな書類 (補助金等を受けている場合)

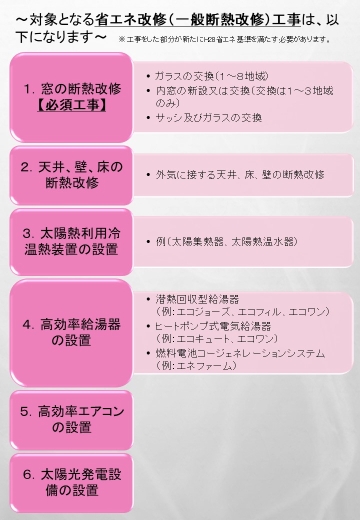

省エネリフォーム(固定資産税)

個人が、平成26年4月1日以前から所在している住宅に対して、一定の省エネリフォームを行った場合、

翌年分の固定資産税の3分の1を軽減する措置を受けられる可能性があります。【PDF版の資料】

●減税を受けるための主な要件 (詳細はPDFをご覧ください)

✔ 平成26(2014)年4月1日以前から、所在する家屋である

✔ 窓の断熱改修を行った

✔ 賃貸住宅ではない

✔ 家屋の床面積が、登記簿表示で50㎡ 以上280㎡以下

✔ 行う省エネ改修が、減税の対象となっている工事で、総工事費用が60万円(税込み)を超えている

●適用にあたり必要となる書類(提出先はお近くの市町村等です)

[1] 固定資産税減額申告書 ※各市区町村より様式を入手してください

[2] 省エネ改修工事の内容を確認できる書類・領収書等(工事請負契約書など)

[3] 補助金等の額が明らかな書類 (補助金等を受けている場合)

長期優良住宅化リフォーム(固定資産税)

●減税を受けるための主な要件 (詳細はPDFをご覧ください)

✔ 増改築による長期優良住宅の認定を受けた

✔ 耐震改修、省エネ改修のどちらか、または両方を行った

✔ 【耐震改修を行った場合】

・昭和57年1月1日以前から所在し、かつ、改修後現行の耐震基準を満たしている

・リフォームにかかる費用は、50万円(税込み)を超えている

✔ 【省エネ改修を行った場合】

・平成26年4月1日以前から所在し、かつ、賃貸住宅ではない

・改修にかかる費用は、60万円(税込み)を超えている

✔ 家屋の床面積が、登記簿表示で50㎡ 以上280㎡以下

✔ 省エネ改修を行った場合は、減税の対象となっている

●適用にあたり必要となる書類(提出先はお近くの市町村等です)

[1] 長期優良住宅認定通知書の写し

[2] 固定資産税減額申告書 ※各市区町村より様式を入手してください

[3] 耐震改修、または省エネ改修工事の内容を確認できる書類・領収書等(工事請負契約書など)

[3] 補助金等の額が明らかな書類 (補助金等を受けている場合)